Hiểu đúng thì hãy mua trái phiếu doanh nghiệp

Đặc thù của trái phiếu doanh nghiệp là công cụ vay nợ do doanh nghiệp phát hành để huy động vốn và cũng chính doanh nghiệp sẽ tự chịu trách nhiệm về hiệu quả sử dụng vốn và khả năng trả nợ.

Như vậy, khả năng trả nợ của doanh nghiệp phụ thuộc rất lớn vào tình hình tài chính và kết quả kinh doanh.

Nếu hoạt động của doanh nghiệp gặp khó khăn, có thể dẫn đến mất khả năng trả nợ. Rủi ro mất vốn có thể xảy ra khi doanh nghiệp không thực hiện được nghĩa vụ thanh toán cả gốc và lãi trái phiếu.

Đặc biệt, rất nhiều doanh nghiệp phát hành lượng trái phiếu lớn và không có tài sản đảm bảo, nợ trái phiếu ở mức cao và nếu gặp rủi ro thanh toán thì sẽ gây ra nguy cơ khó lường cho nhà đầu tư nói riêng và nền kinh tế nói chung.

Nhận định những nguy cơ tiềm ẩn, nhiều cơ quan chuyên ngành như: Bộ Tài chính, Bộ Xây dựng liên tục phát đi cảnh báo rủi ro đối với nhà đầu tư, đặc biệt là nhà đầu tư cá nhân cần cân nhắc kỹ rủi ro khi quyết định đầu tư trái phiếu doanh nghiệp nói chung, và trái phiếu doanh nghiệp bất động sản nói riêng.

Cần hết sức thận trọng khi quyết định mua trái phiếu của doanh nghiệp có tài chính kém, kinh doanh thua lỗ hay những doanh nghiệp phát hành không có tài sản đảm bảo, thậm chí là có dấu hiệu lừa đảo.

Ảnh minh họa. Nguồn internet

Chính phủ đã ban hành Nghị định 65/2022/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định 153/2020/NĐ-CP liên quan đến trái phiếu doanh nghiệp, có hiệu lực từ ngày 16/9/2022. Theo đó, doanh nghiệp phải mua lại trái phiếu doanh nghiệp trước hạn bắt buộc khi vi phạm phương án phát hành (trong đó có cả phương án sử dụng vốn) hoặc vi phạm pháp luật.

Đây được xem là công cụ pháp lý để chấn chỉnh lại thị trường trái phiếu doanh nghiệp nhằm xóa bỏ tình trạng “vàng thau” lẫn lộn trong thời gian qua.

Nhưng hơn hết, chính các nhà đầu tư phải tự nâng cao nhận thức rằng: Trái phiếu doanh nghiệp không phải là tiền gửi ngân hàng. Do đó, nhà đầu tư mua trái phiếu doanh nghiệp là có rủi ro, khi doanh nghiệp không đảm bảo được nghĩa vụ trả nợ gốc, lãi trái phiếu.

Theo các chuyên gia tài chính, không chỉ đáp ứng nhu cầu vốn cho doanh nghiệp, sự phát triển của thị trường trái phiếu doanh nghiệp còn tạo ra một loại hình đầu tư hấp dẫn cho nhà đầu tư cá nhân, bên cạnh các sản phẩm đầu tư truyền thống.

Tuy nhiên, lợi nhuận cao cũng sẽ song hành với rủi ro. Vì vậy, nhà đầu tư cần nâng cao nhận thức và hiểu biết để kiểm soát rủi ro, nhất là nhà đầu tư cá nhân vốn có ít lợi thế về thông tin và kỹ năng nghiệp vụ phân tích tài chính. Bộ Tài chính khuyến cáo, nhà đầu tư nên tìm hiểu thật kỹ các quy định pháp luật, nghiên cứu kỹ các thông tin về doanh nghiệp và trái phiếu phát hành, trước khi quyết định đầu tư. Không nên mua trái phiếu doanh nghiệp chỉ vì lãi suất cao.

Báo cáo về thị trường trái phiếu doanh nghiệp của Công ty Chứng khoán VCBS chỉ ra trong quý IV/2022 có khoảng 85.000 tỉ đồng trái phiếu do các ngân hàng, doanh nghiệp bất động sản phát hành phải đáo hạn, đồng thời khối lượng đáo hạn trong năm 2023 và 2024 ước tính khoảng 790.000 tỷ đồng.

Công ty Chứng khoán VNDirect cũng ước tính có khoảng 58.840 tỷ đồng trái phiếu doanh nghiệp riêng lẻ sẽ đáo hạn trong quý IV năm nay.

"Hệ sinh thái TNG" phát hành hàng nghìn tỷ đồng trái phiếu

CTCP Đầu tư TNG Holdings Vietnam (Sau đây gọi là TNG Holdings) được biết đến với mô hình Tập đoàn đa ngành tại Việt Nam, có lĩnh vực hoạt động rộng, bao gồm: Phát triển, kinh doanh và Quản lý Bất động sản, Cho thuê Bất động sản; Thương mại và Dịch vụ; Khách sạn – Resort; Năng lượng; Nông nghiệp và Tài chính – Ngân hàng…

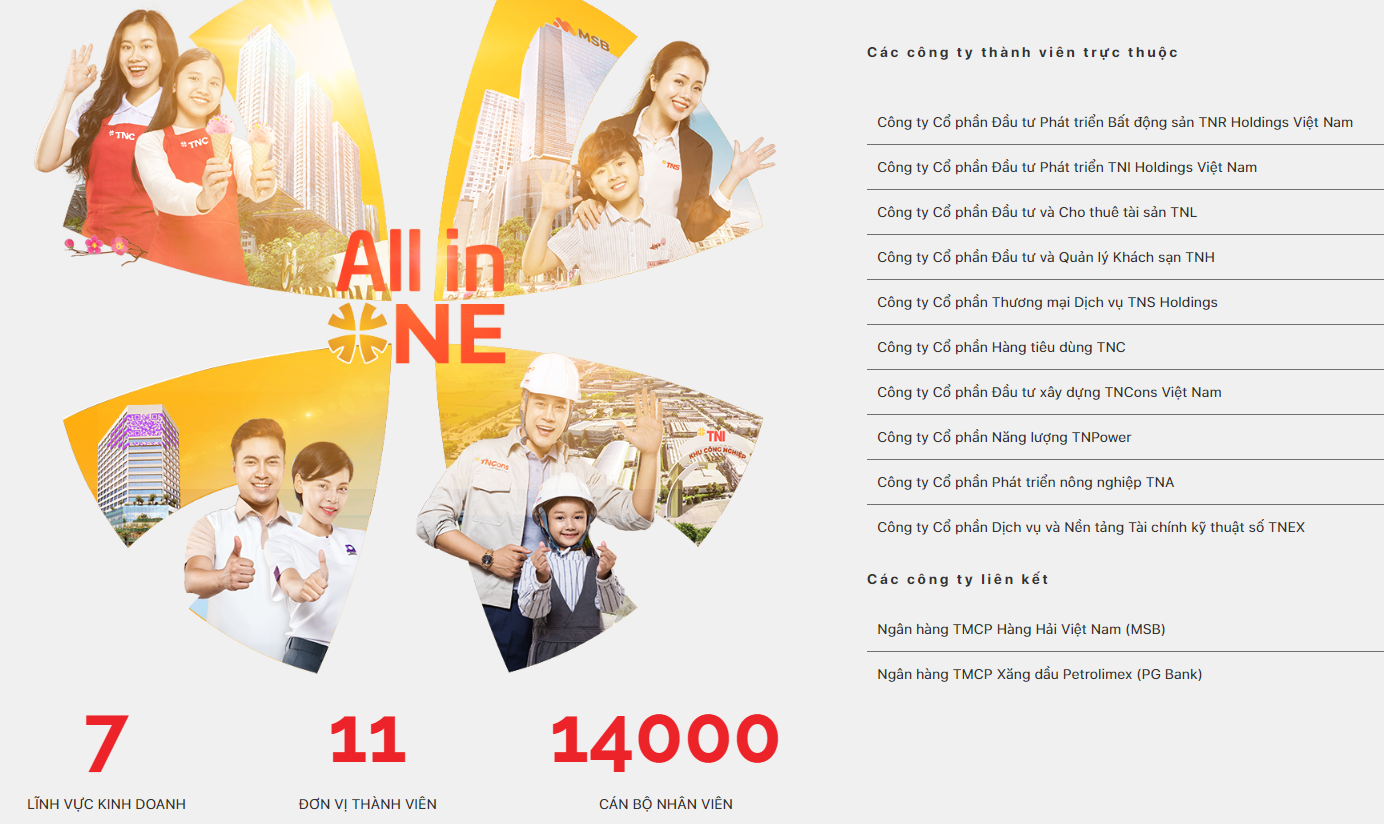

CTCP Đầu tư TNG Holdings Vietnam có tới 11 đơn vị thành viên trực thuộc. (Ảnh: Trang chủ TNG Holdings)

Theo báo cáo tài chính giai đoạn 2016 - 2020, tổng tài sản của TNG Holdings tăng mạnh trong 3 năm 2016 - 2018 và có xu hướng giảm trong giai đoạn 2019 - 2020.

Khép lại năm 2020, tổng tài sản của TNG Hodings đã đạt mức 1.760 tỷ đồng (giảm so với cột mốc 2.274 tỷ đồng của năm 2018), trong đó được hình thành từ 1.613 tỷ đồng vốn chủ sở hữu và gần 147 tỷ đồng nợ phải trả.

Hệ sinh thái của TNG Holdings có quy mô khá lớn với 11 đơn vị thành viên, có thể kể đến như: CTCP Đầu tư và Phát triển Bất động sản TNR Holdings Việt Nam (TNR Holdings), CTCP Đầu tư và cho thuê tài sản TNL (TNL), Công ty TNHH Đầu tư và Quản lý Khách sạn TNH (TNH Hotels & Resorts), Công ty CP Thương Mại Dịch Vụ TNS Holdings (TN1)…

Đáng chú ý, “hệ sinh thái” với các đơn vị thành viên của TNG Holdings đã hoạt động tích cực trên thị trường trái phiếu doanh nghiệp trong 2 – 3 năm qua, với số vốn huy động lên đến cả ngàn tỷ đồng.

Trước câu chuyện “nóng” trên thị trường trái phiếu doanh nghiệp vừa qua, không ít nhà đầu tư sẽ phải quan tâm đến sức khỏe tài chính đến từ TNG Holdings và các công ty thành viên trong cuộc chơi mang tên trái phiếu doanh nghiệp.

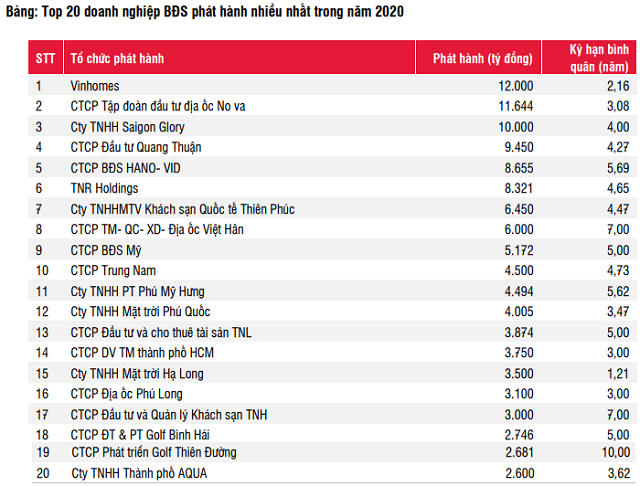

Năm 2020, TNR Holding lọt top những doanh nghiệp bất động sản phát hành nhiều trái phiếu doanh nghiệp nhất (Nguồn:SSI)

CTCP Đầu tư Phát triển Bất động sản TNR Holdings Việt Nam (sau đây gọi là TNR Holdings) là một thành viên của TNG Holdings Vietnam.

TNR Holdings hoạt động chủ yếu trong lĩnh vực bất động sản và được biết đến bởi hàng loạt dự án nhà ở, khu đô thị như: TNR Gold (TNR Goldmark City, TNR GoldSeason, TNR GoldSilk Complex, TNR The GoldView), TNR Stars (Amaluna, Star Center Cao Bằng, Star City Lục Yên, Star Thoại Sơn) và TNR Tower (TNR Tower Nguyễn Chí Thanh, TNR Tower Láng Hạ, TNR Tower Hoàn Kiếm, TNR Tower Nguyễn Công Trứ)…

Từ năm 2020 đến 2021, TNR Holdings liên tục phát hành hàng loạt lô trái phiếu, huy động hàng nghìn tỷ đồng từ các nhà nhà đầu tư, và phần không nhỏ trong số đó không có tài sản đảm bảo.

Cao điểm nhất là vào năm 2020, TNR Holdings đã dồn dập phát hành trái phiếu để huy động vốn và trở thành một trong những doanh nghiệp dẫn đầu về giá trị trái phiếu doanh nghiệp phát hành trên thị trường. Theo dữ liệu của SSI, chỉ tính riêng trong năm 2020, TNR Holdings đã huy động tới 8.321 tỷ đồng trên thị trường trái phiếu doanh nghiệp. Trong đó nhiều lô trái phiếu không có tài sản đảm bảo.

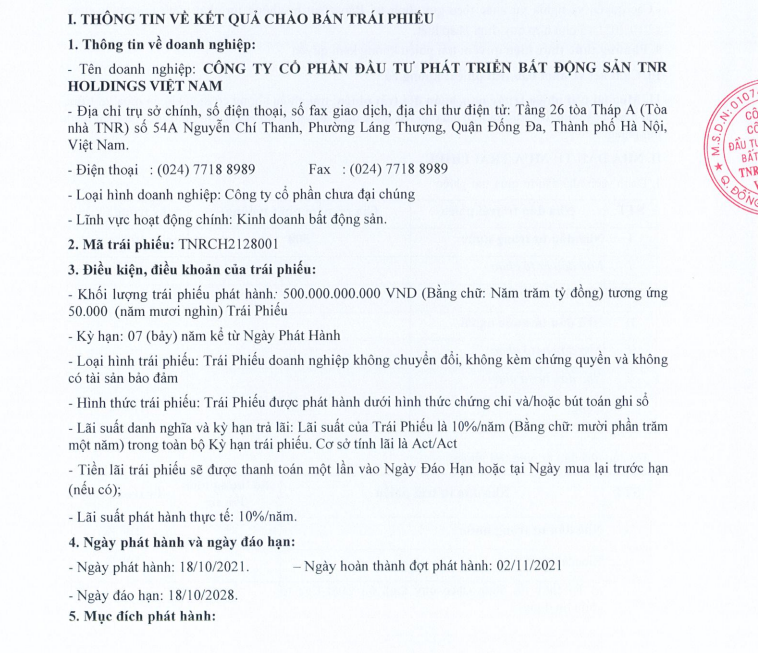

Bước sang 2021, dù hoạt động phát hành trái phiếu của TNR Holdings có phần trầm lắng hơn, nhưng doanh nghiệp này vẫn hút hàng nghìn tỷ đồng từ huy động trái phiếu. Theo dữ liệu cập nhật, nhiều lô trái phiếu của TNR Holdings đều không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo.

Trong khoảng thời gian từ 15/11 - 2/12, TNR Holdings đã huy động thành công 500 tỷ đồng từ phát hành trái phiếu. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo. Lãi suất cố định 10%/năm, kỳ hạn 7 năm.

Một lô trái phiếu được TNR Holdings phát hành vào ngày 18/10/2021 có giá trị 500 tỷ đồng.

Trước đó trong giai đoạn 18/10 - 8/11/2021, TNR Holdings cũng đã phát hành 3 lô trái phiếu có tổng giá trị 1.500 tỷ đồng. Các lô trái phiếu trên cũng là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo

Trái phiếu có lãi suất 10%/năm. TNR dự kiến sử dụng tiền thu được từ các đợt phát hành trái phiếu để thực hiện đầu tư vào các dự án bất động sản đang phát triển và vận hành và/hoặc thực hiện các chương trình, dự án đầu tư khác của công ty và/hoặc tăng quy mô vốn hoạt động của công ty và/hoặc cơ cấu lại các khoản nợ của chính công ty.

Các lô trái phiếu của TNR Holdings được tư vấn bởi CTCP Chứng khoán HDB (HDBS) và Ngân hàng TMCP hàng hải Việt Nam (MSB).

Mới đây nhất, vào ngày 31/12/2021, TNR Holdings đã đã phát hành lô trái phiếu có mã TNRCH2128005, có tổng giá trị là 300 tỷ đồng.

Dữ liệu của Sở Giao dịch chứng khoán Hà Nội ch thấy, giai đoạn từ cuối tháng 11/2021 đến tháng 3/2022, TNR Holdings đã phát hành tổng cộng 2.300 tỷ đồng trái phiếu doanh nghiệp ra thị trường.

Tại ngày 31/12/2021, nợ phải trả tại TNR Holding lên đến 17.739 tỷ đồng, tăng 5.806 tỷ đồng, tương đương 48,7% so với cuối năm 2020, cao gấp 8,2 lần vốn chủ sở hữu và chiếm tới 89% tổng nguồn vốn.

Trong khi đó, ở bảng lưu chuyển tiền tệ, TNR Holdings xác định tiền lãi vay đã trả năm 2021 là 1.067 tỷ đồng, năm 2020 là 1.416 tỷ đồng.

Năm 2021, lợi nhuận tại TNR Holdings tăng vọt nhưng vẫn rất khiêm tốn so với quy mô vốn. Lợi nhuận sau thuế tăng từ 18,6 tỷ đồng lên 150 tỷ đồng. Con số này không đủ bù đắp cho dòng tiền.

Theo công bố, Dư nợ trái phiếu/vốn chủ sở hữu vào năm 2020 của CTCP Đầu tư và Quản lý Khách sạn TNH lên tới 4,36 lần.

CTCP Đầu tư và Quản lý Khách sạn TNH (TNH Hotel & Resorts) – Một thành viên trong hệ sinh thái TNG Holdings đã phát hành đến hàng chục lô trái phiếu từ khoảng giữa năm 2020 và đa phần trái phiếu có kỳ hạn 7 năm. Mỗi lần phát hành, CTCP Đầu tư và Quản lý Khách sạn TNH huy động được khoảng 50 tỷ đồng và tính sơ sơ thì công ty hiện cũng đã và đang nợ trái phiếu hàng nghìn tỷ đồng.

TNH Hotel & Resorts có đến hàng chục lô trái phiếu được phát hành vào giữa năm 2020 (Dữ liệu từ HNX)

Tính đến hết năm 2020, CTCP Đầu tư và Quản lý Khách sạn TNH có vốn chủ sở hữu là hơn 687,5 tỷ đồng, trong khi hệ số nợ/vốn chủ sở hữu là 5,83.

Đáng chú ý, thông số dư nợ trái phiếu/vốn chủ sở hữu là 4,36, như vậy CTCP Đầu tư và Quản lý Khách sạn TNH đã có dư nợ trái phiếu ở thời điểm năm 2020 đã xấp xỉ con số 3.200 tỷ đồng.

Theo giới thiệu trên trang chủ, TNH Hotel & Resorts cho biết được thành lập từ năm 2015 bởi Tập đoàn TNG Holdings Việt Nam. Doanh nghiệp này được biết tới nhiều trong vai trò chủ sở hữu chuỗi khách sạn Sojo Hotels và dự án Lapochine Beach Resort có quy mô 2,8 ha tại Huế.

TNPower đang vận hành nhà máy điện mặt trời Phước Hữu (Ảnh: Dangcongsan.vn)

CTCP Năng lượng TNPower được biết đến là đơn vị thành viên phụ trách mảng năng lượng của CTCP Đầu tư TNG Holdings Việt Nam

Vào ngày 6/4/2022, CTCP Năng lượng TNPower đã hoàn tất phát hành lô trái phiếu có mã TNPCH2128004, có giá trị 500 tỷ đồng, kỳ hạn 7 năm.

Trước đó, từ cuối năm 2021 đến đầu năm nay, doanh nghiệp này đã phát hành thành công 4 lô trái phiếu khác, có giá trị từ 300 - 500 tỷ đồng, kỳ hạn từ 1 - 7 năm.

Lô trái phiếu có trị giá 500 tỷ được TNPower hoàn tất phát hành vào tháng 4/2022.

Như vậy, TNPower đã có dư nợ trái phiếu lượng lớn 2.300 tỷ đồng sau 5 lần huy động vốn trái phiếu dồn dập từ hồi cuối năm 2021 đầu năm 2022.

TNPower được thành lập năm 2015, ban đầu có tên gọi Công ty TNHH MTV Đầu tư Sao Mộc. Phải tới đầu năm 2019 mới đổi tên thành TNPower như hiện nay, đồng thời tăng mạnh vốn từ 1 tỷ đồng lên 1.140 tỷ đồng.

Theo giới thiệu trên trang chủ, TNPower cho biết đã đưa vào khai thác ba dự án quang điện, trong đó có hai dự án tại tỉnh Ninh Thuận là Nhà máy điện mặt trời Hữu Phước (65 MW) và Nhà máy điện mặt trời Thuận Nam 19 (61 MW); và một dự án nhà máy điện mặt trời có công suất 200 MW tại khu vực Đông Nam Bộ…

Báo cáo tài chính hợp nhất bán niên 2022 đã soát xét cho thấy khoản vay trái phiếu của TNS Holding có trị giá hơn 490 tỷ đồng. (Ảnh: TNS Holding)

CTCP Thương Mại Dịch Vụ TNS Holdings (TNS Holdings - Mã chứng khoán: TN1) là trụ cột quan trọng trong sinh thái của TNG Holdings Việt Nam, với những lĩnh vực chủ chốt: Quản lý vận hành Bất động sản, Công nghệ thông tin, Quản trị nguồn nhân lực, Quản lý dự án.

Thời điểm ngày 30/6/2022, TNS Holdings đang có khoản vay nợ dài hạn là trái phiếu doanh nghiệp trị giá hơn 490 tỷ đồng.

Theo đó, khoản trái phiếu này có kỳ hạn 36 tháng, khoản cuối cùng đáo hạn ngày 15/3/2025, lãi định kỳ được trả 6 tháng/lần với lãu suất 10%/năm cho năm đầu tiên và sau đó lãi sất tham suất tham chiếu + 3%/năm với lãi suất được trả hàng năm. Đây là khoản trái phiếu này không có tài sản bảo đảm.

Lũy kế 6 tháng đầu năm 2022 của TNS Holding ghi nhận mức doanh thu thuần cao nhất trong 4 năm qua, nhưng đồng thời lợi nhuận sau thuế cũng chạm ngưỡng thấp nhất. (Nguồn số liệu: Báo cáo tài chính của TNS Holding)

Hết quý II/2022, TNS Holdings ghi nhận dòng tiền kinh doanh không được tốt, khi đang âm hơn 27 tỷ đồng. Dòng tiền đầu tư cũng âm gần 2 tỷ đồng trong khi cùng kỳ năm 2021 chỉ số này là dương hơn 44 tỷ đồng.

Về tình hình tài sản, TNS Holdings đang phải đối diện với tình trạng tiền và các khoản tương đương tiền giảm 39% xuống còn hơn 50 tỷ đồng, nguyên nhân do sự sụt giảm của lượng tiền gửi ngân hàng.

Vì sao TNR Holdings vội vã mua lại trái phiếu trước hạn?

Với khối lượng phát hành trái phiếu doanh nghiệp vô cùng lớn, ước tính lên tới cả chục ngàn tỷ đồng, TNR Holdings – một thành viên chủ chốt trong hệ sinh thái của TNG Holdings đang ồ ạt tiến hành các đợt mua lại trái phiếu trong năm 2022.

Theo dữ liệu của Sở Giao dịch chứng khoán Hà Nội, từ ngày 7/3 – 10/3/2022, TNR Holdings đã thực hiện mua lại trước hạn với tổng cộng 9 mã trái phiếu (cùng có ngày phát hành là 5/9/2019 – ngày đáo hạn là 3/12/2022), với tổng khối lượng mua lại lên đến 34,5 tỷ đồng.

Đáng chú ý, sau những biến cố của thị trường liên quan đến vụ việc ở Tân Hoàng Minh, rồi đến Vạn Thịnh Phát… hoạt động mua lại trái phiếu trước hạn của TNR Holdings đã tăng nhanh về cả số mã trái phiếu mua lại và giá trị mua lại, đỉnh điểm là vào tháng 7/2022.

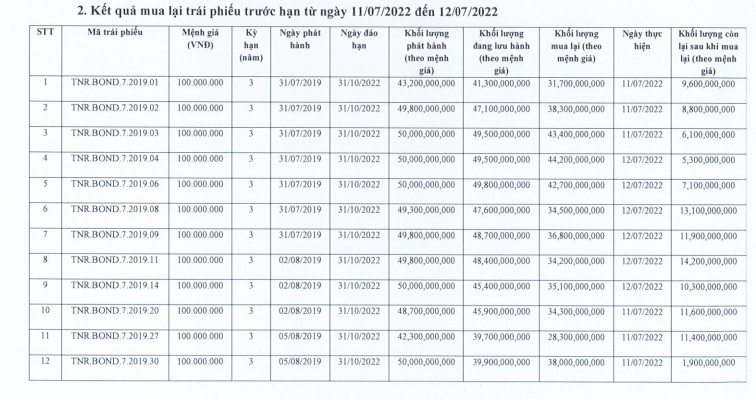

Từ 11/7 - 12/7/2022, TNR Holdings đã mua lại trái phiếu trước hạn với khối lượng lên đến gần 450 tỷ đồng.

Cụ thể, từ ngày 11/7 – 12/7/2022, TNR Holdings đã thực hiện mua lại trước hạn với tổng cộng 12 mã trái phiếu (cùng có ngày phát hành là 31/7/2019 – ngày đáo hạn là 31/10/2022), với tổng khối lượng mua lại lên đến 441,5 tỷ đồng.

Cũng trong tháng 7/2022, TNR Holdings còn có một đợt mua lại trái phiếu trước hạn từ 18/7 – 21/7/2022 với 30 mã trái phiếu (có cùng ngày đáo hạn là 31/10/2022), với tổng khối lượng mua lại lên đến 739,1 tỷ đồng.

Đỉnh điểm từ 18/7 - 21/7/2022, TNR Holdings đã chi ra tới gần 740 tỷ đồng để mua lại trái phiếu trước hạn.

Gần đây nhất, vào ngày 29/9/20222, TNR Holdings đã thực hiện mua lại trước hạn với tổng cộng 28 mã trái phiếu (cùng có ngày đáo hạn là 25/1/2023), với tổng khối lượng mua lại lên đến 119,9 tỷ đồng.

Trên thực tế, hiện tượng doanh nghiệp mua lại trái phiếu trước thời hạn xuất hiện hàng loạt trong năm 2022. Theo Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), trong 9 tháng đầu năm, tổng giá trị trái phiếu đã được các doanh nghiệp mua lại đã lên đến hơn 142.000 tỷ đồng, tăng 67% so với cùng kỳ năm ngoái.

28 mã trái phiếu được TNR Holdings mua lại trong đợt 29/9/2022

Lý giải về xu hướng này, các chuyên gia, nguyên nhân khiến các doanh nghiệp mua lại trái phiếu trước hạn đến từ định 65/2022/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP liên quan đến trái phiếu doanh nghiệp, có hiệu lực từ ngày 16/9/2022.

Theo đó, doanh nghiệp phải mua lại trái phiếu doanh nghiệp trước hạn bắt buộc khi vi phạm phương án phát hành (trong đó có phương án sử dụng vốn) hoặc vi phạm pháp luật.

Bên cạnh đó, một nguyên nhân khác đó là nhiều doanh nghiệp buộc phải tăng cường mua lại nhằm giảm áp lực đáo hạn và giải quyết các lô trái phiếu có thể gặp bất lợi bởi quy định mới.

Theo ước tính của VCBS, có khoảng 85.000 tỷ đồng trái phiếu doanh nghiệp sẽ đáo hạn trong năm nay, trong đó tập trung ở nhóm các ngân hàng (chiếm 53,4%), bất động sản (chiếm 27%). Con số này trong giai đoạn 2023 - 2024 ước tính lên đến 790.000 tỷ đồng.

Các chuyên gia cho rằng việc mua lại trái phiếu trước hạn thông thường có thể có mặt tích cực hoặc tiêu cực, tùy trường hợp, bối cảnh.

Ở mặt tích cực, theo lý thuyết, khi mua lại trái phiếu trước hạn thì doanh nghiệp không phải trả chi phí lãi vay đang khá cao, đồng thời giảm hệ số nợ/vốn chủ sở hữu. Qua đó doanh nghiệp cải thiện các chỉ tiêu tài chính.

Ở mặt tiêu cực, doanh nghiệp bị suy giảm dòng tiền và điều này sẽ vô cùng bất lợi trong bối cảnh doanh nghiệp cần nguồn vốn mà các kênh tiếp cận đều khó khăn.Trên thực tế, việc phát hành mới sẽ khiến doanh nghiệp phải chịu chi phí cao hơn khi lãi suất đã tăng cao hơn so với giai đoạn trước, đồng thời khả năng chào bán, phân phối trái phiếu cũng không còn dễ dàng với các quy định lỏng lẻo với cả phía nhà phát hành lẫn phía trái chủ, nhà đầu tư như trước đây.

Lê Hải - Pháp luật Plus